题记:12月31日,由清华大学经济管理学院数字金融资产研究中心主办的“数字金融:创新、发展与监管”高端研讨会在清华大学成功召开。会议上万向区块链首席经济学家、清华经管数字金融资产研究中心特邀研究员邹传伟向我们分享了他在数字货币、数字资产与数字金融方面的真知灼见。本文根据讲话内容整理。

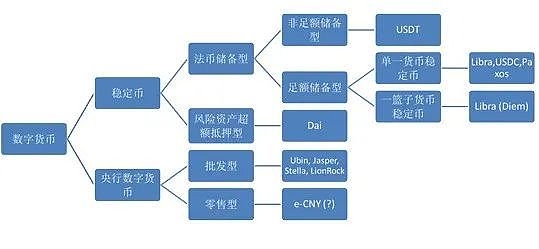

我们可以把数字货币分为稳定币和央行数字货币两部分。稳定币现在越来越受到关注,同时也存在着很大争议。稳定币将来是以锚定单一货币、有足额法定货币储备的稳定币为主。2020年10月以来,欧盟和金融稳定理事会都提出了稳定币监管建议。2020年12月,美国对稳定币监管也有表态,特别是对于锚定一篮子货币的稳定币可能会有严格限制。

悉尼大学:相比于BTC,以太坊是更好的通胀对冲工具:金色财经报道,长期以来,加密社区有一个普遍共识,即:比特币是最受青睐的加密资产,可以作为全球不断上升通货膨胀的可行对冲。但是根据悉尼大学和麦考瑞大学进行的一项最新研究显示,市值计算的第二大加密资产以太坊可以翻转比特币,成为更好的通胀对冲工具。研究人员认为,以太坊生态系统上进行的创新数量众多,因此可能会取代比特币成为首选对冲通胀工具,他们指出以太坊在 2022 年升级到 ETH 2.0 可以证明加密货币在本质上也可能是通货紧缩的。

研究论文中写道:“随着超过一半以太坊网络区块销毁的ETH数量超过创建的数量,特币提供加密货币中最好的通胀对冲的观念越来越受到威胁。以太坊协议正在改进,因此可以为其抗通胀特性铺平道路,成为比比特币更好的价值储存手段。”

?

本文撰写时,以太坊网络ETH销毁量已经超过110万枚,约合4,615,518,589美元。[2021/12/4 12:50:09]

数字货币里最前沿的问题是央行数字货币。央行数字货币又分为批发型和零售型两种类型。批发型主要是新加坡(Ubin)、香港(LionRock)、加拿大(Jasper)在做的尝试,主要是用于中央银行以及商业银行之间,应用场景主要有两种,一是批发支付,特别是证券交易后结算,二是跨境支付。对于批发型央行数字货币,国外从2017年开始经过了好几轮测试,问题研究得比较透彻:一是应用在证券交易场景中时,主要是能否支持券款对付(DvP);二是应用过在跨境支付中,主要是能否支持跨境同步交收(PvP)。除此以外,批发型央行数字货币涉及的其他问题并不是很复杂。

数据:比特币全网算力减少103EH/s,相比4月份的历史峰值下跌近50%:Glassnode数据,6月24日比特币全网算力为103EH/s,相比4月15的比特币全网算力历史峰值(197.8EH/s)减少103EH/s,下跌近50%,回到2020年年初水平。[2021/6/25 0:06:41]

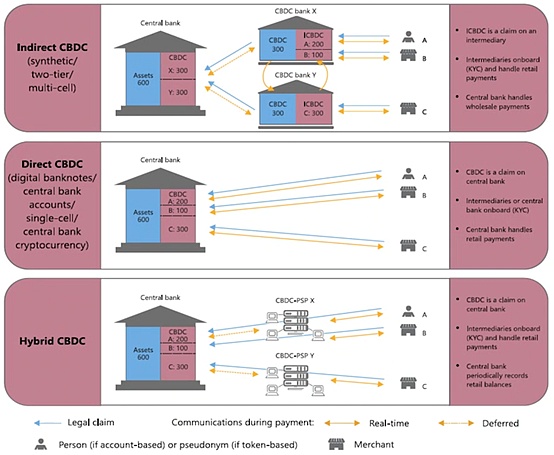

我们今天讨论比较多的人民银行的数字人民币(e-CNY)接近零售型央行数字货币,但又有一些根本差异。零售型央行数字货币涉及的问题要复杂得多。国际清算银行将零售型央行数字货币分为三种(下图),包括直接型、间接型和混合型。其中,直接型指央行无需中介,直接面向大众提供零售支付服务;间接型指央行依托中介机构发行数字货币,中介机构处理用户KYC和零售支付,央行处理批发支付;混合型是指央行引入支付服务提供商,支付服务提供商处理零售支付,央行定期记录零售用户持有央行数字货币的情况。

徐佳:相比直接买币,挖矿显然更有优势:嘉楠区块链副总经理徐佳今日在线上专访中就目前矿业市场情况展开分享。她表示,币价的剧烈波动,是风险和机遇的放大器。一方面,这对矿业而言,不会带来实际性的损失,在一定程度上反而会促进整个产业的发展。

对于如今的矿业环境,她表示,如今挖矿行业的环境可以用九个字概括,集中化、专业化、合规化”,大公司、大矿场会对整个挖矿行业起主导作用。这些机构拥有雄厚的资金实力、行业经验,也拥有比较良好的政府关系,让我们整个行业更加的合规和标准。矿业目前发展的不错,而且这个行业还诞生了一些大的上市公司,并且挖矿一直是区块链产业链的头部。对于投资者而言,相比直接买币,挖矿显然更有优势。[2020/3/25]

万向区块链邹传伟:在DC/EP中区块链用于数字货币的确权登记 居于辅助地位:万向区块链首席经济学家邹传伟表示,支付系统(乃至金融基础设施)分为账户范式和Token范式,前者以银行账户体系为代表,后者以区块链为代表。邹传伟分析认为:DC/EP发行登记子系统由中央银行负责维护,是中心化的,不需要运行共识算法,这样就不会受制于区块链的性能瓶颈。在DC/EP中,区块链用于数字货币的确权登记,居于辅助地位,比如网上验钞功能。邹传伟也曾表示,DC/EP和现金的投放路径类似,二元体系设计考虑了商业银行利益,预计会进一步推动商业银行去拓展零售支付和零售业务。(中国经营网)[2020/4/26]

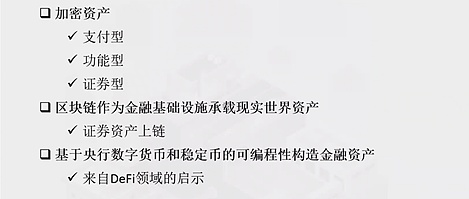

接下来我们谈一谈数字资产,我认为可以分为以下三大类:

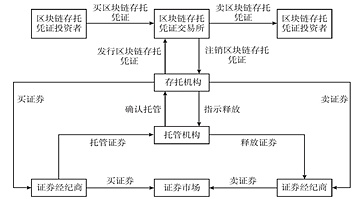

证券资产上链是试图改变目前证券托管、交易和清结算的流程。在经济学逻辑上,证券资产上链与存托凭证机制类似。

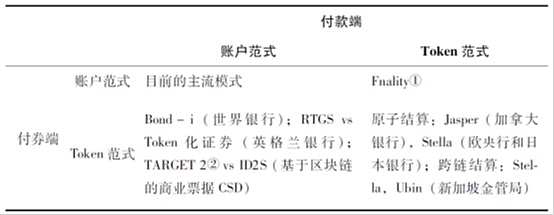

目前讨论比较多的问题是,证券和法定货币的上链是不是有助于提高金融交易效率。金融交易后处理方面,付款端不管是传统银行账户体系还是央行数字货币,都有机构从不同角度做过试验。比如,新加坡金管局、香港金管局和加拿大央行都做过证券和法定货币都上链的试验,他们的结论比较偏正面。

基于央行数字货币和稳定币的可编程性构造金融资产,是一个尚未有很多研究的问题,但可以从目前DeFi领域的试验获得不少启示。这根本上是构建金融功能模块,再加上央行数字货币或者稳定币,然后封装起来,变成一个可以交易的金融资产。

最后,关于数字金融。前面讲了区块链、央行数字货币和稳定币,这些是属于Token范式。Token范式本质上是在数字金融领域实现既像现金又超越现金的一些重要特征,比如开放性更好,能提供更好的隐私保护,不一样的身份管理机制(不需要证明“你是你”,只需证明“你知道特定信息”),以及可以直接点对点交易等。当然,Token范式本身不产生价值,要通过足额法定货币储备和类似证券存托凭证的方式关联链外价值。

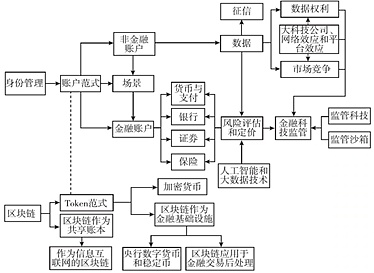

为更好理解Token范式,我们可以对比一下账户范式。账户分为金融账户和非金融账户。账户主要分非金融账户和金融账户。非金融账户给金融账户提供场景。非金融账户会记录用户在衣食住行社交中各种数据。数据与人工智能、大数据技术联合起来就可以得到风险评估和定价。各种金融活动,包括货币和支付,银行,证券,以及保险,都是依托相应的金融账户进行的,而金融活动中资金的流通和资源的配置,都离不开风险评估和定价。数据产生两个重要问题,一是数据权利,二是市场竞争。但今天要分析这两个问题,需要理解大型科技公司的影响以及网络效应和平台效应。风险评估和定价,数据权利,以及市场竞争,也相应构成金融科技监管的三个重要维度。金融科技创新不断,给金融科技监管带来很大挑战,为此需要监管科技和监管沙箱。这些内容都概括在下面的图中。

在Token范式下,基于央行数字货币和稳定币的数字金融活动,因为身份管理机制、隐私保护和交易记账模式等与账户范式的差异,在风险管理、市场竞争和金融监管等方面,会与目前金融体系会有较大差异。但具体会有哪些差异,我们今天还看不清楚,有很多问题需要观察、研究。从上面的图可以看出,基于账户范式的金融活动的体系已很完备,但基于Token范式的数字金融活动则处于发展前期。这说明,数字金融有很大想象空间。

作者简介:

邹传伟,万向区块链首席经济学家、清华经管数字金融资产研究中心特邀研究员

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。